Lors de la dernière édition du Future Minerals Forum qui s’est tenue à Riyad en janvier 2024, le royaume saoudien affichait clairement ses ambitions : « L’Arabie saoudite a la vision, les ressources minérales, un grand marché, des relations régionales et la géographie adéquate pour devenir une plaque tournante de la chaîne de valeur des minéraux1 ». Les métaux se retrouvent ainsi au cœur de la stratégie de l’après-pétrole baptisée « Vision 2030 » destinée à préparer la diversification de l’économie saoudienne. L’objectif d’une transition écologique mondiale induit des besoins énergétiques et surtout métalliques pour faire face au déploiement des technologies numériques et bas-carbone (batteries, éolien, solaire, hydrogène, etc.). Consciente de cela, Riyad entend décliner une stratégie multiforme pour devenir un acteur incontournable sur les marchés. D’une part, le royaume d’Arabie saoudite propose une politique soutenue favorisant le développement d’une industrie minière nationale. D’autre part, il cherche à stimuler les investissements étrangers sur son territoire. Enfin, il a pour ambition de devenir le pivot régional des échanges énergétiques et métalliques, entre les pays riches en minerais et en métaux d’Asie centrale et d’Afrique.

Le potentiel du sous-sol saoudien : une solution pour l’après-pétrole ?

Alors que la crise climatique impose la décarbonation des systèmes énergétiques et la sortie des énergies fossiles, l’Arabie saoudite doit repenser son modèle économique qui repose en large partie sur le secteur des hydrocarbures. Le pétrole, à lui seul, représente 60 % des recettes budgétaires du royaume et plus de 75 % de ses exportations2. Consciente de ces enjeux, la plus grande monarchie pétrolière du Golfe prépare la diversification de son économie grâce à son plan de développement baptisé « Vision 2030 » en 2016. Ce dernier vise notamment à attirer les investissements étrangers sur son territoire et à soutenir de nombreux secteurs d’activité comme l’éducation, le tourisme et l’industrie minière3.

Après avoir été le principal fournisseur de pétrole mondial au cours du 20ème siècle, l’Arabie saoudite se rêve en leader régional – voire mondial – métallique. L’idée : exploiter le potentiel minéral de son sous-sol et en développer une base industrielle efficace dans le secteur minier et métallurgique. De fait, les réserves minérales du royaume ont récemment été ré-évaluées à la hausse (un doublement depuis 2016), à environ 2 500 milliards de dollars par le Saudi Geological Survey (SGS), alors que plus de la moitié du territoire reste à explorer4. Le sous-sol saoudien serait particulièrement riche en or, en cuivre, en zinc, en plomb et en nickel, mais également en phosphate, en terres rares, en bauxite, en lithium et en manganèse. Toutes des ressources fondamentales pour la transition bas-carbone. Ces dernières pourraient placer le royaume en position idéale pour devenir un producteur de métaux capable d’alimenter son propre secteur industriel, puis potentiellement d’exporter une partie sur les marchés mondiaux.

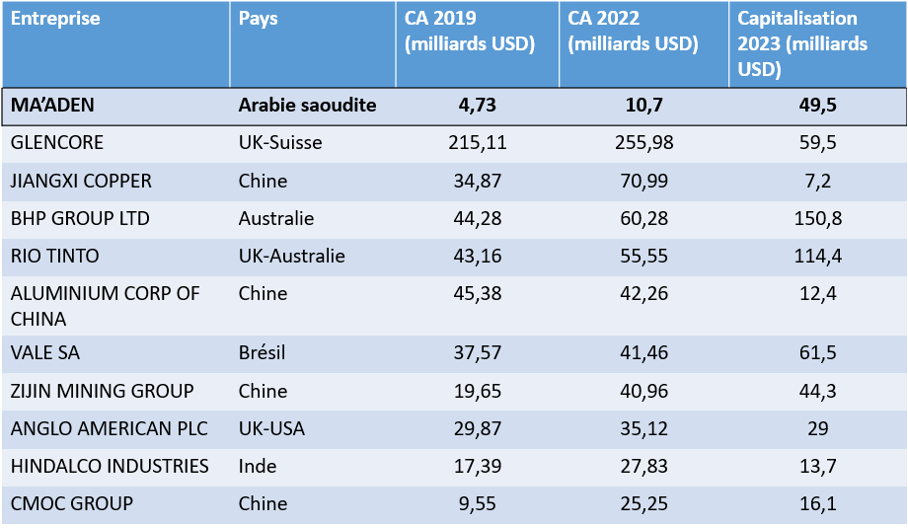

Le projet minier national du gouvernement saoudien, est sous la tutelle du ministère de l’Industrie et des ressources minérales5 et du SGS, chargé de la fourniture d’informations géologiques sur le sol et le sous-sol du territoire. En 2023, Riyad a lancé plusieurs initiatives destinées à attirer les investisseurs étrangers, parmi lesquelles un programme de 182 millions de dollars d’incitations à l’exploration minière. Le royaume a également fait évoluer son cadre réglementaire pour faciliter les investissements extérieurs et l’octroi de licences minières, notamment grâce au lancement de 33 nouvelles licences d’exploration. La société minière publique Ma’aden6, constituée en 1997, vise à faciliter le développement des ressources minérales du royaume. Elle est également devenue un acteur incontournable de la stratégie saoudienne. Avec un chiffre d’affaires dépassant les 10 milliards de dollars, une croissance annuelle de ce dernier de 25 % sur les 3 dernières années7 et une capitalisation boursière avoisinant 50 milliards de dollars, elle fait partie des entreprises les plus dynamiques et les plus attractives du secteur.

En 2023, Ma’aden s’associait avec le Fonds souverain saoudien8 (PIF) pour créer Manara Minerals afin de répondre à la croissance du secteur minier dans le pays. Aussitôt créée, cette joint-venture saoudienne a acquis 10 % du groupe minier brésilien Vale Base Metals (VBM)9. Ce partenariat vise à soutenir la croissance du marché des métaux de la transition énergétique, car VBM est une entreprise importante pour la production de cuivre et de nickel.

En parallèle, l’Arabie saoudite souhaite accueillir sur son sol des industries de la transition écologique et énergétique. Elle a notamment signé en juin 2023 un contrat de 5,6 milliards de dollars avec l’entreprise chinoise de construction de véhicules électriques Human Horizon10. Le royaume souhaite ainsi se positionner sur les différents segments de la chaîne de valeur : de l’extraction minière à la production de produits à haute valeur ajoutée et haute intensité technologique. Le partenariat a pour objectif de produire environ 125 000 véhicules électriques d’ici 2026 de manière autonome, c’est-à-dire avec des batteries fabriquées sur le territoire national et constituées de métaux saoudiens.

Ainsi, le développement du potentiel minéral apparaît comme un pilier de la stratégie de diversification de l’économie saoudienne : faut-il en conclure que le royaume va passer d’une économie pétrolière à une économie de rente de matière première ? La réponse est a priori non : l’Arabie saoudite entend bien conjuguer son potentiel minéral à des ambitions économiques en devenant un hub énergétique et métallique mondial.

Hub énergétique et métallique : les ambitions du royaume sur la « Super région »

A travers ses projets d’investissements nationaux et étrangers, Riyad cherche à occuper une place sur le marché des matières premières nécessaires à la transition énergétique. Et cette place pourrait être facilitée par son positionnement géographique central entre les principaux producteurs de métaux africains et les pays asiatiques. La ville deviendrait une plaque tournante commerciale majeure. La stratégie saoudienne est polymorphe puisqu’en plus de la multiplication des accords commerciaux avec l’Egypte11, la Turquie12 et la Mauritanie pour développer des mines de fer13, elle vise la création d’une plateforme de trading pour les matières minérales et d’une bourse régionale de métaux (Saudi Metal and Mining Exchange) capable de rivaliser avec celle de Londres (London Metal Exchange) ou de Shanghai (Shanghai Metal Exchange). En organisant le Future Minerals Forum14 dans un secteur minier et métallurgique où la gouvernance internationale fait cruellement défaut, elle souhaite également poser les bases d’une coopération régionale, voire internationale, sur ces questions. L’ensemble de ces initiatives a pour ambition de renforcer l’ancrage économique, financier, institutionnel et diplomatique de l’Arabie saoudite et de positionner Riyad comme un futur point d’ancrage dans le marché mondial des métaux.

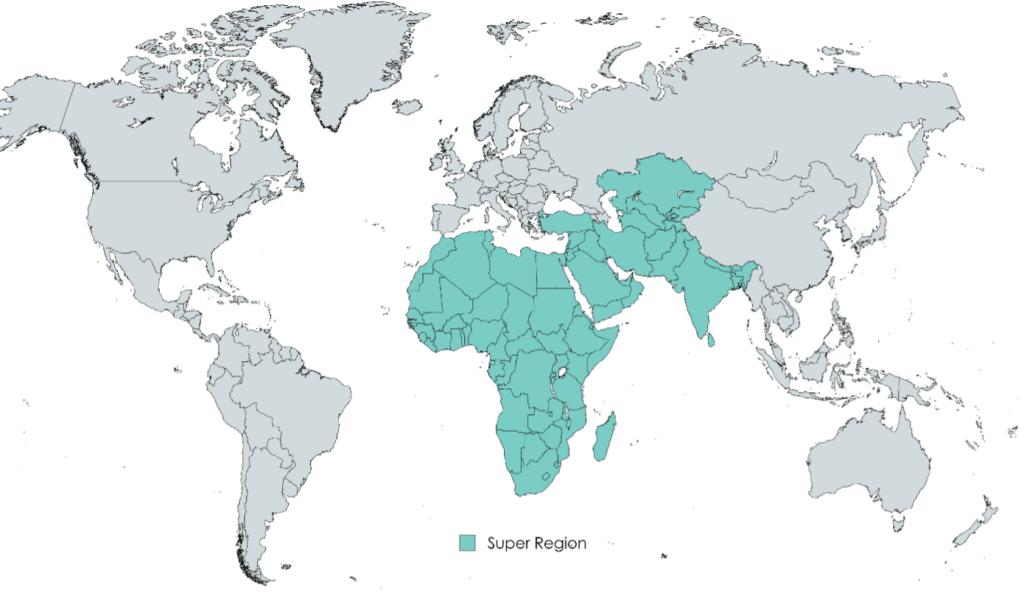

Son positionnement de hub commercial lui permettrait notamment de s’imposer comme élément central de la nouvelle « Super région », un concept présenté par la capitale saoudienne en janvier 2024 lors du Future Minerals Forum.

Cette « Super région minérale » s’étend de l’Afrique à l’Asie centrale, en passant par le Moyen-Orient. Elle couvre 79 pays, 3,5 milliards d’habitants, soit 48 % de la population et 12 % du PIB mondial15. Malgré des ressources minérales abondantes, ces pays souffrent du manque d’infrastructures, de financements structurés et de main d’œuvre qualifiée. La volonté d’intégration régionale de l’Arabie saoudite cherche à combler ces lacunes. Créer une synergie entre les différents pays imagine déclencher le décollage économique. Elle se propose de devenir un investisseur majeur sur l’ensemble de la chaîne de valeur dans la région, notamment afin de sécuriser sa propre chaîne d’approvisionnement en métaux. Cette initiative rappelle, mais à une moindre échelle, le volontarisme chinois observé depuis 2013 dans la construction des nouvelles routes de la soie16.

Il n’est pas certain que les partenaires régionaux de l’Arabie saoudite la laissent prendre la tête du groupe aussi facilement, aussi bien sur le plan minier que sur celui des technologies de transition. L’Iran17 et l’Algérie18 développent leurs propres projets d’expansion minière tandis que l’Egypte et la Turquie se sont positionnés pour produire des véhicules électriques, entrant en concurrence directe avec les plans saoudiens19. Ainsi, même si l’Arabie saoudite arrive à nouer des partenariats régionaux prometteurs, la compétition régionale demeure intense car chaque pays espère se faire une place dans la chaîne d’approvisionnement globale.

Compétitions régionales et mondiales : les limites de l’hégémonie

Le repositionnement économique du royaume d’Arabie saoudite sur le marché des matières minérales se traduit par un renouveau des alliances traditionnelles, et une nouvelle stratégie sur la scène diplomatique : le multi-alignement. Si la monarchie souhaite maintenir certains liens historiques, elle noue également de nouveaux partenariats en rejoignant les BRICS+, pour asseoir sa domination régionale et son rang mondial, tout en refusant de s’inscrire dans un bloc unique.

D’abord, la sortie du pétrole fragilise l’alliance historique entre la pétromonarchie et les États-Unis. Depuis 1945, Riyad était liée à Washington grâce au « Pacte de Quincy », qui garantissait un approvisionnement en pétrole en échange d’un soutien inconditionnel à la famille régnante et d’un accord global de sécurité pour le royaume. Pour renouveler les paramètres de l’alliance, les États-Unis et l’Arabie saoudite ont entamé des discussions à l’automne 2023 afin de sécuriser les approvisionnements de métaux des deux pays en Afrique20. L’Arabie saoudite serait l’acteur qui mettrait la main sur les mines africaines à travers ses investissements massifs, et en réservant ensuite une partie de la production aux entreprises américaines. Ce serait pour les Saoudiens une manière de renouveler leur alliance dans un monde de l’après-pétrole tandis que les Américains accéderaient aux ressources minérales d’Afrique. Si ce partenariat voit le jour, L’Arabie Saoudite deviendrait alors la tête de pont des États-Unis en Afrique sur l’approvisionnement en matières minérales, et permettrait aux Américains de revenir dans la course aux métaux critiques aujourd’hui dominée par la Chine. Le corridor de Lobito, ligne de chemin de fer reliant la Tanzanie à l’Angola pourrait également être complémentaire à cette stratégie21. Du côté saoudien, l’enjeu est aussi de réchauffer des relations qui s’étaient tendues avec l’administration Biden, et de renouveler un partenariat essentiel à la pérennité de la famille royale.

A l’Est, la monarchie renforce aussi ses liens avec la Chine. Outre le partenariat pour la fabrication de véhicules électriques, l’Arabie Saoudite a signé un contrat avec le Chinese Geological Survey, le missionnant de réaliser les études géologiques sur plus de 50 % du territoire22. Les ambitions saoudiennes sur la « Super région » ne semblent toutefois pas concurrencer le projet des Nouvelles routes de la soie, porté par le gouvernement chinois. Ce projet avait pour objectif secondaire de répondre à un besoin de diversification et de sécurisation des approvisionnements énergétiques chinois. Les intérêts chinois et saoudiens semblent plutôt s’aligner, dans la mesure où l’Arabie saoudite pourrait profiter des infrastructures maritimes et terrestres développées par la Chine dans son propre projet de marché des matières minérales, sans contester au géant asiatique son leadership sur ce marché. Si les deux projets – Nouvelles routes de la soie et Super région – semblent a priori concurrents, ils se révèlent plutôt être complémentaires, comme en témoigne le projet de construction d’un port commercial à Jazan en Arabie saoudite remporté par une firme chinoise23. La monarchie soutient d’ailleurs qu’elle ne veut pas entrer en compétition avec la Chine, mais plutôt collaborer étroitement avec elle, comme en témoigne sa décision en 2023 de rejoindre l’Organisation de coopération de Shanghai, un bloc économique dirigé par la Chine.

Le partenariat sino-saoudien devrait surtout permettre à l’Arabie saoudite de s’affirmer dans sa rivalité avec son voisin, les Emirats arabes unis (EAU), avec qui elle est en compétition sur plusieurs plans. Les EAU espèrent notamment signer un traité de libre-échange avec l’Australie pour investir dans le secteur des minerais de ce dernier24. De manière générale, les deux pays font la course en tête afin de devenir la base des investisseurs et des entreprises au Moyen-Orient, en proposant un cadre économique et politique stable. Ensuite, dans un contexte de diversification de leurs économies, les deux pays du Golfe sont en concurrence sur le plan touristique, mais surtout dans le domaine des innovations de transition, où les Emirats se distinguent par leur avance technologique. Ainsi, le projet minier de la monarchie saoudienne viendrait renforcer son attractivité vis-à-vis de son voisin, renforçant sa position de leader dans la région.