Investissement responsable ou greenwashing : comment faire la différence ?

- L’Investissement socialement responsable (ISR) évalue les investissements selon des critères non financiers ESG (environnement, social, gouvernance).

- L’investissement à impact adopte des stratégies actives cherchant un retour extra-financier fort s’appuyant sur trois principes : intentionnalité, additionalité et mesure d’impact.

- Les portefeuilles ISR et conventionnels ont néanmoins tendance à être très proches et les impacts pratiques de l’ISR semblent très limités.

- Des chercheurs montrent que les investisseurs ISR s’approprient le vocabulaire de l’évaluation d’impact sans adopter ses pratiques, ce qui s’apparente à du greenwashing.

- Pour avoir véritablement de l’impact, les investisseurs ISR doivent surmonter de nombreux défis et dépasser l’intégration des critères ESG.

Marginal jusqu’au début des années 2000, l’investissement socialement responsable (ISR) consiste à prendre en considération des critères non financiers, tels que l’environnement, le social et la gouvernance (ESG), dans le processus d’évaluation des investissements.

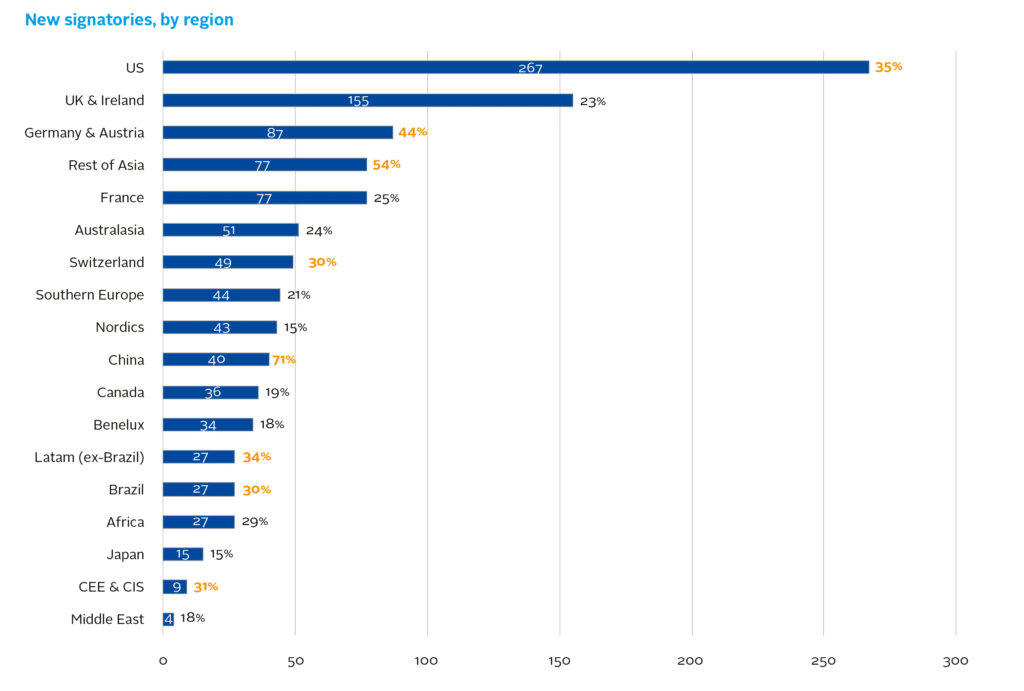

En 2021, 96 % des 250 plus grandes entreprises multinationales de la liste Fortune500 (elles étaient 64 % en 2005) ont communiqué sur leur politique ESG. De la même façon, près de 4 400 investisseurs et 50 fournisseurs de services, représentant plus de 120 billions de dollars d’actifs, ont signé un engagement à intégrer les informations ESG dans leurs décisions d’investissement12.

Mais lorsqu’il s’agit de définir des normes ESG, les divergences d’opinion abondent et les critiques se multiplient. Elon Musk a par exemple qualifié l’ESG « d’escroquerie » et dénoncé les « faux guerriers de la justice sociale » après que Tesla a été sorti de l’indice ESG du S&P 500 – pour des raisons liées à la discrimination et aux conditions de travail – alors qu’ExxonMobil restait dans cet indice (voir4). Au-delà de la polémique, une question de fond sur l’ISR et son véritable impact sur la société émerge.

Les Principes pour l’Investissement Responsable (PRI)5 ont été mis en place par les principaux investisseurs mondiaux avec le soutien de l’Initiative Finance du Programme des Nations Unies pour l’Environnement (UNEP-FI) et le Pacte Mondial des Nations Unies en 2007. Les signataires des PRI s’engagent à respecter les principes suivants :

- Prendre en compte les questions ESG dans les processus d’analyse et de décision en matière d’investissements.

- Prendre en compte les questions ESG dans les politiques et pratiques d’actionnaires.

- Demander aux entités dans lesquelles ils investissent de publier des informations appropriées sur les questions ESG.

- Favoriser l’acceptation et l’application des Principes auprès des acteurs de la gestion d’actifs.

- Travailler ensemble pour accroître l’efficacité dans l’application des Principes.

- Rendre compte individuellement de ses activités et de ses progrès dans l’application des Principes.

Origine et stratégies des fonds « éthiques »

Il n’y a rien de mal, d’un point de vue éthique, à diriger une entreprise pour faire du profit tout en s’assurant que la production soit socialement responsable. Mais l’investissement à impact signifie plus qu’une simple atténuation des risques basée sur les facteurs ESG. Il s’agit de soutenir des entreprises qui s’engagent à faire une différence de manière proactive et donc de montrer que l’on a effectivement été capable de changer les choses, et ce sur plusieurs plans.

Historiquement, les premiers fonds « éthiques » sont nés aux États-Unis. Basés sur l’exclusion d’entreprises liées au secteur de l’alcool, du tabac, de l’armement, de la pornographie ou des jeux, l’objectif était de répondre aux exigences de certains investisseurs, dont les organisations religieuses. Les fonds avec une approche positive apparaissent dans les années 1970 aux États-Unis et dans les années 1990 en Europe : ces fonds de développement durable considèrent des critères extra-financiers afin de promouvoir la performance à long terme et une croissance durable. Plus récemment, ce sont notamment l’accord de Paris sur le climat signé en 2015, les réglementations qui en découlent et la prise de conscience du risque climatique par les grands acteurs financiers qui contribuent au développement de l’ISR6.

Les stratégies ISR sont très variées : exclusions normatives ou sectorielles (entreprises engagées dans des activités contradictoires avec des normes ou dans des activités jugées néfastes), approche dites « best-in-class » (investissement dans les entreprises les plus performantes d’un secteur donné), « best-in-universe » (investissement dans les entreprises les plus performantes quel que soit le secteur), « best-effort » (meilleure amélioration des pratiques ESG), thématiques (par exemple, « énergies renouvelables »).

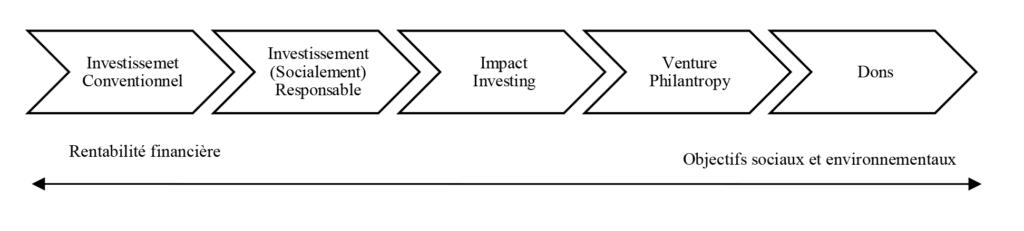

L’investissement à impact se définit quant à lui par des stratégies actives cherchant un retour extra-financier fort en s’appuyant sur trois principe clés : l’intentionnalité – soit la volonté intentionnelle de l’investisseur de générer un impact positif sur le plan social ou environnemental, l’additionalité (la contribution particulière – financière ou non – de l’investisseur permettant à l’entreprise d’accroître son impact positif), et la mesure d’impact – c’est-à-dire l’évaluation des externalités positives et négatives de la structure investie8.

Les ISR : alerte au greenwashing ?

Jusqu’à il y a quelques années, les fonds d’investissement à impact auraient été les seuls investisseurs à réaliser une analyse d’impact : ce n’est plus le cas aujourd’hui, car les investisseurs socialement responsables (ISR) visent désormais à démontrer leur impact concret.

Or les deux types d’investisseurs (ISR vs impact) ont fondamentalement des degrés d’engagement et des méthodes d’évaluation très différentes. Les investisseurs ISR investissent généralement dans des sociétés multinationales cotées et concentrent leurs efforts non financiers sur le processus de sélection des émetteurs, plutôt que sur les résultats obtenus grâce à leurs investissements. Par exemple, alors qu’un fonds d’investissement à impact visera à démontrer la réduction des émissions de carbone obtenue grâce au financement d’éoliennes, un fonds ISR calculera le « score » carbone des entreprises présentes dans son portefeuille.

Finalement, les portefeuilles ISR et conventionnels ont tendance à être très proches et les impacts pratiques de l’ISR semblent très limités pour un nombre croissant de chercheurs. Il reste difficile d’imaginer comment un investisseur détenant un pourcentage infime des actions d’une grande entreprise pourrait prouver que son investissement fait la différence – aussi bonnes soient ses intentions. Utiliser superficiellement la terminologie traditionnelle de l’impact est donc loin d’être utile pour la communauté ISR et peut même s’apparenter à du greenwashing9.

Dans une étude récente sur la confusion de genres entre impact et ISR, nous montrons que, bien que les investisseurs ISR s’approprient le vocabulaire de l’évaluation d’impact, ils n’adoptent pas ses pratiques. Or, compte tenu du pouvoir de marché de l’ISR par rapport à l’investissement à impact (environ 40 fois plus volumineux), l’appropriation de l’analyse d’impact par les fonds ISR n’est pas sans conséquence : la diffusion des mesures d’impact dans l’industrie ISR peut soit soutenir le développement de l’investissement à impact, soit menacer son sens et sa légitimité en confondant les deux pratiques.

De même, si l’industrie ISR vise véritablement à lutter contre le greenwashing, les motivations des gestionnaires d’investissement varient, avec différents niveaux d’engagement envers la dimension sociétale de l’impact. Les investisseurs ISR doivent donc surmonter de nombreux défis pour dépasser l’intégration des critères ESG et avoir véritablement de l’impact. L’intégration ESG cherche en effet à mesurer l’impact de divers facteurs sur les flux financiers de l’entreprise : la matérialité d’un facteur se traduit donc par une variation du chiffre d’affaire, des charges ou des investissements de l’entreprise. À l’opposé, l’investissement à impact, et plus généralement la mesure d’impact, cherche à mesurer l’impact des activités de l’entreprise sur des enjeux ESG, indépendamment de la matérialité financière pour l’entreprise.